Decisões do Supremo Tribunal Federal e Superior Tribunal de Justiça requerem o IBS

Por Fábio Pugliesi*

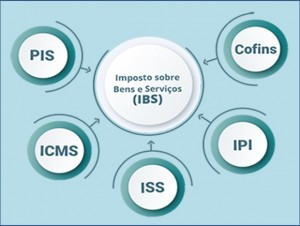

” As empresas devem agir rápido para compensar os tributos exigidos inconstitucionalmente. Neste artigo far-se-ão alusões aos tributos que se pretende extinguir, segundo as Propostas de Emenda à Constituição-PEC ns. 45/19 e 110/19, em andamento na Câmara dos Deputados e no Senado Federal, respectivamente, a serem substituídos pelo Imposto sobre Bens e Serviços, segundo a PEC n. 45/19, ou Imposto sobre Operações sobre Bens e Serviços, segundo a PEC n. 110/19, usa-se a abreviatura IBS doravante, abstraindo as particularidades das propostas. Em seguida serão apresentadas decisões do Supremo Tribunal Federal e do Superior Tribunal de Justiça para ilustrar a necessidade do IBS e apresentar as possibilidades de economia tributária para as empresas.

Oportuno destacar que a PEC n° 110, de 2019, relativamente ao IBS, recupera o texto da PEC nº 293/04 da Câmara em que foi relator na Câmara dos Deputados o então Deputado Federal Luiz Carlos Hauly.

O prazo de transição deverá ser entre 5 (cinco) e 10 (dez) anos.

Segundo a PEC n. 110/19, no âmbito federal serão gradativamente extintos: o imposto sobre produtos industrializados (IPI); a Contribuição para o Financiamento da Seguridade Social (Cofins), inclusive a Cofins-Importação; as contribuições para o Programa de Integração Social e para o Programa de Formação do Patrimônio do Servidor Público (PIS/Pasep); o imposto sobre operações financeiras (IOF); e o salário-educação. Da competência dos Estados e do Distrito Federal, será agregado ao novo tributo o imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação (ICMS). E no âmbito municipal o Imposto sobre Serviços de Qualquer Natureza (ISS).

A PEC n. 45/19 pretende substituir pelo IBS cinco tributos: ISS, IPI, ICMS, COFINS e PIS.

A nomeação de uma comissão, no âmbito da Receita Federal para direcionar a proposta do Governo na reforma tributária, deve consistir na proposta de emenda à Constituição ou projeto de lei para extinguir o PIS e a COFINS e, possivelmente, surgiria, em seguida, uma contribuição resultante de ambos. Todavia compatíveis com as PEC em andamento, mas buscando uma tramitação mais rápida.

Tanto o PIS/PASEP e como a COFINS têm exigido contínuos julgamentos no Supremo Tribunal Federal e no Superior Tribunal de Justiça, bem como o FINSOCIAL, criado pelo Decreto-lei n. 1940/82 e recepcionado pela Constituição de 1988, foi objeto de diversos julgamentos no âmbito do STF. Já na Ação Declaratória de Constitucionalidade n. 1-1 DF da lei complementar n. 70/91, o relator Ministro Moreira Alves explicita que ambas as contribuições passam a ter uma disciplina gêmea, lei ordinária pode disciplinar estas contribuições e o PIS/PASEP deve observar a disciplina do artigo 195, que disciplina o regime jurídico tributário das contribuições sociais e estabelece a competência tributária da COFINS em seu inciso I.

Observe-se, desde já, a originalidade e o pragmatismo da decisão do Ministro Moreira Alves, sabe-se que a alínea “a”, inciso III, artigo 146 atribui à lei complementar a definição de tributos e suas espécies, todavia considerou, relativamente às contribuições sociais estar a definição necessária na Constituição, particularmente, no artigo 195. Tive oportunidade de ouvir deste Ministro que tributaristas são enxadristas e coube ao civilista romper o nó górdio.

De fato esta interpretação viabilizou os direitos fundamentais inexistentes antes da Constituição de 1988, a exemplo das ações de assistência social e o Sistema Único de Saúde (SUS). Todavia, ao dispensar as mudanças no regime jurídico do PIS e da COFINS da maioria absoluta da lei complementar, passou-se a assistir mudanças por meio de lei aprovadas por maioria simples (lei ordinária), como se sabe para atender questões de conjuntura e “caixa” dos entes federativos cada vez mais apertados.

Em virtude de decisão do Supremo Tribunal Federal em que se aplicou o conceito de direito privado de “folha de salários”, o Poder Executivo, vendo sua arrecadação comprometida, providenciou em seguida uma PEC que tornou mais minuciosa e prolixa a redação da competência tributária relativa às contribuições sociais. Tudo isto culminou na Emenda à Constituição n. 20/98.

Por sua vez a Emenda à Constituição n. 42/03 veio autorizar a instituição de uma não cumulatividade “sui generis” no âmbito do PIS e da COFINS, tendo recentemento o STJ ter definido que devem ser aplicados os princípios da essencialidade, pertinência e pertinência no crédito de insumos.

A Emenda à Constituição n. 47/05 admitiu à lei ordinária fixar alíquotas ou base de cálculo, diferenciadas para as contribuições sociais das empresas. Em razão da atividade econômica, da utilização intensiva de mão-de-obra, do porte da empresa ou da condição estrutural do mercado de trabalho.

Embora desconhecidas as características da proposta do Governo para extinção do PIS e da COFINS, o contribuinte deve agir rápido para promover a compensação destes tributos com outros tributos federais, declarar tal compensação à Receita Federal e, caso lhe seja negado o direito, recorrer ao Poder Judiciário; pois existe a possibilidade de mudança que inviabilize isto.

O Código de Processo Civil (artigo 926) determina que os tribunais devem uniformizar sua jurisprudência e mantê-la estável, íntegra e coerente.

As decisões são tomadas por maioria e os ministros discutem para convencer outros, sacrificando a clareza.

Em decisão de repercussão geral o Supremo Tribunal Federal decidiu que deva ser excluído o ICMS da base de cálculo do PIS e da COFINS. O voto vencedor da Ministra Carmen Lúcia adotou o entendimento que o ICMS a recolher é a somatória do imposto durante o mês e que a legislação autoriza compensar o que foi cobrado até cinco anos antes, segundo o constante nas notas fiscais.

Entre os votos vencidos defende-se a sinonímia entre preço e faturamento e faz tábula rasa ter a EC n. 20/98 estabelecido a sinonímia entre receita e faturamento na base de cálculo da contribuição social ao insistir na referência implícita a “receita líquida”.

Assim, em nome da racionalidade jurídica as decisões dos tribunais requerem o IBS, mas a empresa deve correr para compensar desde já os valores pagos indevidamente a título de PIS e COFINS e de outros tributos.”

*Fábio Pugliesi é advogado em São Paulo e Santa Catarina. Membro do Instituto dos Advogados do Estado de Santa Catarina (IASC). Doutor em Direito, Estado e Sociedade (UFSC), Mestre em Direito Financeiro e Econômico (USP), Especializado em Administração (FGV-SP), autor do livro “Contribuinte e Administração Tributária na Globalização” (Juruá) e professor em cursos de graduação e pós-graduação.

*Fábio Pugliesi é advogado em São Paulo e Santa Catarina. Membro do Instituto dos Advogados do Estado de Santa Catarina (IASC). Doutor em Direito, Estado e Sociedade (UFSC), Mestre em Direito Financeiro e Econômico (USP), Especializado em Administração (FGV-SP), autor do livro “Contribuinte e Administração Tributária na Globalização” (Juruá) e professor em cursos de graduação e pós-graduação.

Fonte: http://conversandocomoprofessor.com.br/